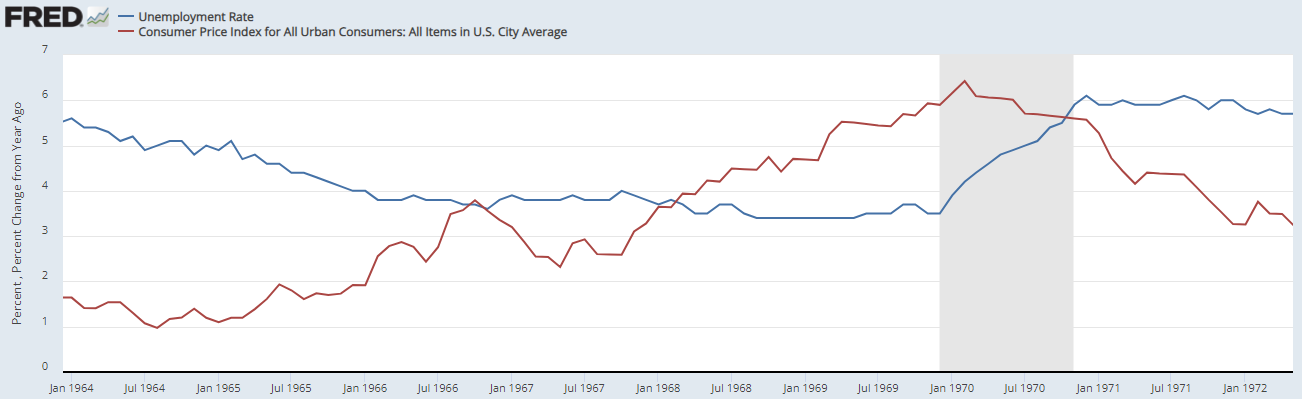

1965년 이후를 보면 69, 73, 80, 81, 01년은 금리인상 중에 비농업고용지수가 마이너스를 찍어서 금리인상을 중지한 후에 침체가 왔습니다. 즉 물가를 잡으려고 금리인상을 하다가 침체가 온 경우라 할 수 있습니다. 73, 80, 81년은 비농업고용지수가 마이너스를 찍은 후 본격 고용감소가 시작되었고 69, 01년은 먼저 비농업고용지수가 마이너스를 찍은 후 몇개월 후에 본격 고용감소가 왔습니다. 금리인상 하다가 침체가 오지 않은 경우는 90년 07년 20년이라 할 수 있는데 90. 20년은 보험적 금리인하 후에 일정 금리를 유지하는 중에 사건이 터지며 침체가 왔고 07년은 06년 금리인상 중지 후에 높은 금리를 유지하는 중에 서브프라임모기지가 터지며 침체가 왔습니다. 90년은 89년 6번의 보험적..